Altersvorsorge: Vorzeitiger Ausstieg aus der Rentenversicherung mit Hilfe unserer Anwälte

Handelt es sich dann noch um eine sog. „Basis-Rente“ („Rüruprente“ oder „Riesterrente“) wird es für den Versicherten immer schwieriger, einen vorzeitigen Ausstieg zu erreichen.

Hier erfahren Sie alles Wissenswerte zu unserem Beratungsthema „Altersvorsorge/Rentenversicherungen“ und welche rechtlichen Möglichkeiten Sie für eine vorzeitige Beendigung haben.

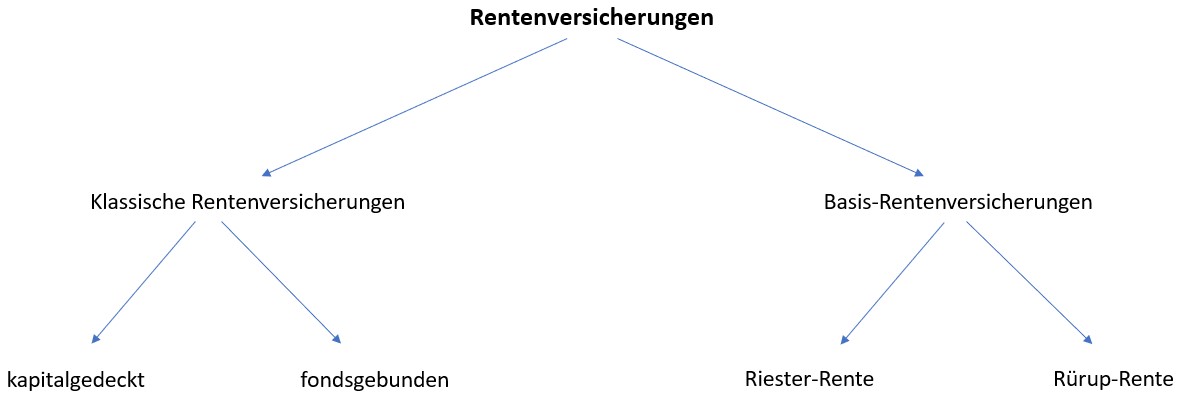

Übersicht: Formen der Rentenversicherungen

Nachteile der Basis-Renten: Riester- Rente und Rürup-Rente

Ausstieg aus Verträgen der „klassischen“ Rentenversicherungen

Ausstiegsmöglichkeiten aus Basis-Rentenverträgen

Ausstieg aus einer Rentenversicherung bzw. Lebensversicherung mit unserer anwaltlichen Unterstützung

Übersicht: Formen der Rentenversicherungen

Bei den Rentenversicherungsverträgen ist zwischen den „klassische“ Rentenversicherungen und den Verträgen für die sog. „Basis-Renten“ zu unterscheiden.

Klassische Rentenversicherungen

Innerhalb der „klassischen“ Rentenversicherungen hat der Versicherte die Wahl zwischen einer „kapitalgedeckten“ Rentenversicherung und einer „fondsgebunden“ Rentenversicherung. Die Unterscheidung liegt darin, in welche Anlagen die Versicherungsgesellschaft die Beiträge investiert.

Innerhalb der „klassischen“ Rentenversicherungen hat der Versicherte die Wahl zwischen einer „kapitalgedeckten“ Rentenversicherung und einer „fondsgebunden“ Rentenversicherung. Die Unterscheidung liegt darin, in welche Anlagen die Versicherungsgesellschaft die Beiträge investiert.

Bei einer kapitalgedeckten Rentenversicherung ist die Versicherungsgesellschaft verpflichtet, in substanzerhaltende Kapitalanlagen zu investieren. Die Wertentwicklung ist bei diesen Rentenversicherungen daher entweder positiv oder liegt bei null.

Bei einer fondsgebundenen Rentenversicherung kann die Versicherungsgesellschaft hingegen risikofreudiger bei ihrer Kapitalanlage vorgehen und investiert in vertraglich vereinbarte Investmentfonds. Die Wertentwicklung ist bei fondsgebunden Rentenversicherungen daher volatil und kann sowohl positiv als auch negativ ausfallen.

Basis-Rentenversicherungen („Basis-Rente“): Riester & Rürup

Der Gesetzgeber hat mit der „Riester-Rente“ und der „Rürup-Rente“ zwei Modelle der privaten Rentenversicherungen eingeführt, die vom Staat gefördert werden. Der Versicherte soll beim Aufbau seiner privaten Rente staatlich unterstützt werden.

Der Gesetzgeber hat mit der „Riester-Rente“ und der „Rürup-Rente“ zwei Modelle der privaten Rentenversicherungen eingeführt, die vom Staat gefördert werden. Der Versicherte soll beim Aufbau seiner privaten Rente staatlich unterstützt werden.

Die Riester-Rente und die Rürup-Rente unterscheiden sich in der Art ihrer staatlichen Förderung und in den Auszahlungsformen.

Bei der Rürup-Rente erfolgt die staatliche Förderung ausschließlich in Form eines Steuervorteils. Sparer können ihre Beiträge bis zu einem festgesetzten Betrag als Altersvorsorgeaufwendungen in der Steuererklärung geltend machen (im Jahr 2023 bis zu 26.528 Euro).

Bei der Riester-Rente besteht die staatliche Förderung in der Zahlung von Zuschüssen und in Steuervorteilen.

Nachteile der Basis-Renten: Riester- Rente und Rürup-Rente

Die Verträge für Basis-Renten:

- haben keine Kündigungsmöglichkeit und keinen Rückkaufswert: Eine vorzeitige Auszahlung des eingezahlten Kapitals ist nicht möglich. Die Sparer kommen nicht an ihr Geld – auch nicht in Krisensituationen wie z. B. die Corona-Pandemie.

- haben kein Kapitalwahlrecht zum Rentenbeginn: Die Verträge sehen ausschließlich eine Verrentung der eingezahlten Beiträge vor. Die Auszahlung in einer Summe ist nicht möglich.

- können nicht übertragen oder beliehen werden. Sie können somit auch nicht als Kreditsicherungsmittel verwendet werden.

- haben nur beschränkte Hinterbliebenenleistung: Die Versicherungsleistung wird ausschließlich nur an Ehegatten und nur an die Kinder ausgezahlt, die zum Todeszeitpunkt noch kindergeldberechtigt sind. Eine Bezugsrechtsänderung ist nicht möglich. Für geschiedene Eheleute ohne Kinder oder mit Kindern, die kein Kindergeld mehr beziehen, bedeutet dies, dass die Leistungen aus der Versicherung verfallen.

Ausstieg aus Verträgen der „klassischen“ Rentenversicherungen

1. Beitragsfreistellung bei klassischen Rentenversicherungen

Sie können Ihren Vertrag beitragsfrei stellen.

Sie können Ihren Vertrag beitragsfrei stellen.

Das bedeutet, dass der Vertrag zwar bis zum vereinbarten Ende läuft. Sie müssen aber keine weiteren Beiträge mehr einzahlen. Sie befreien sich damit „nur“ von Ihrer laufenden Zahlungsverpflichtung.

Der Nachteil dabei ist aber, dass die Versicherung Ihnen jedes Jahr ihre Kosten für Verwaltung etc. in Rechnung stellen wird. Dadurch wird Ihr angespartes Kapital nach und nach aufgezehrt.

2. Kündigung

Mit einer Kündigung können Sie Ihren Versicherungsvertrag vorzeitig beendet.

Mit einer Kündigung können Sie Ihren Versicherungsvertrag vorzeitig beendet.

Die Versicherung wird Ihnen den jeweils gültigen Rückkaufswert mitteilen. Dieser liegt meist erheblich unter dem von Ihnen tatsächlich angesparten Kapital.

Der Vorteil im Vergleich zur Beitragsfreistellung ist, dass Sie endgültig von dem Vertrag und seinen Verpflichtungen befreit sind. Diesen Vorteil bezahlen Sie allerdings meist mit dem teuren Abschlag für den Rückkaufswert.

3. Widerruf oder Widerspruch bei klassischen Rentenversicherungen

Wenn Ihnen ein Widerrufsrecht oder Widerspruchsrecht zusteht, stellt dies die beste Lösung für eine vorzeitige Beendigung des Rentenversicherungsvertrages dar.

Wenn Ihnen ein Widerrufsrecht oder Widerspruchsrecht zusteht, stellt dies die beste Lösung für eine vorzeitige Beendigung des Rentenversicherungsvertrages dar.

Der Versicherungsvertrag wird beendet – und das rückwirkend. Das bedeutet, dass die Versicherungsgesellschaft Ihnen die von Ihnen gezahlten Beiträge vollständig zurückzahlen muss. Hiervon werden nur etwaige Risikokosten für einen tatsächlich genutzten Versicherungsschutz (wie z. B. Absicherung des Todesfalls oder der Berufsunfähigkeit) abgezogen.

Zusätzlich ist der Versicherer verpflichtet, einen Nutzungsersatz an Sie zu zahlen. Die Versicherungsgesellschaft hat mit Ihren Beiträgen möglicherweise Gewinn erwirtschaftet und damit einen Nutzen aus Ihren Beiträgen gezogen. All das, was mit Ihren Beiträgen erwirtschaftet werden konnte, erhalten Sie bei einem wirksamen Widerruf / Widerspruch in Form eines Nutzungsersatzes zurück.

Über die Höhe des Nutzungsersatzes kommt es allerdings häufig zum Streit. Eine anwaltliche Beratung und Vertretung sind dabei meist von großem Vorteil und damit zu empfehlen. Hier wird relevant, ob Sie eine „klassische“ oder eine „fondsgebundene“ Rentenversicherung haben. Während die Wertentwicklung bei einer „klassischen“ Rentenversicherung entweder bei null oder im positiven Bereich liegt, kann diese bei einer „fondsgebundenen“ Rentenversicherung auch negativ ausfallen. Dann ist Vorsicht geboten, denn die erwirtschafteten Verluste müssen Sie sich als Versicherter anrechnen lassen!

Sie sind zum Widerruf bzw. Widerspruch dann berechtigt, wenn Sie bei Vertragsschluss nicht ordnungsgemäß über das Widerrufsrecht bzw. Widerspruchsrecht informiert worden sind. Ob Ihnen in Ihrem Fall ein Widerrufsrecht oder Widerspruchsrecht zusteht, sollten Sie anwaltlich prüfen lassen.

Haben Sie Fragen? Benötigen Sie eine anwaltliche Beratung?

Nehmen Sie gern Kontakt zu uns auf! Mit unserer Spezialisierung sind wir der richtige Ansprechpartner für Ihre Rechtsfragen rund um die Themen Altersvorsorge, Kapitalanlage, Finanzierung, Immobilien, Konto & Karte und Versicherung. In einer kostenfreien und unverbindlichen Ersteinschätzung klären unsere Anwälte für Bank - und Kapitalmarktrecht gern Ihre Handlungsmöglichkeiten. Wir freuen uns auf Ihr Anliegen!

Ausstiegsmöglichkeiten aus Basis-Rentenverträgen

Ein wesentlicher Nachteil bei den Verträgen der „Basis-Rente“ besteht – wie oben dargestellt – darin, dass die Verträge nicht kündbar sind. Als Versicherter steht Ihnen daher keine Kündigungsmöglichkeit wie bei den klassischen Rentenversicherungsverträgen zu.

Dennoch haben Sie rechtliche Möglichkeiten, sich von Ihren Zahlungsverpflichtungen aus Ihrem Basis-Rentenvertrag zu befreien oder den Vertrag sogar vorzeitig zu beenden. So können Sie Ihren Vertrag beitragsfreistellen. Ferner steht Ihnen möglicherweise ein Widerrufsrecht oder Widerspruchsrecht zu. Schließlich haben Sie als Besonderheit der Basis-Rentenversicherungsverträge eventuell die Möglichkeit, den Vertrag durch Geltendmachung von Schadensersatzansprüchen vorzeitig zu beenden.

1. Beitragsfreistellung bei Basis-Rentenverträgen

Auch die Verträge für die Basis-Rente können beitragsfrei gestellt werden. Es gilt das Gleiche, das oben für die klassischen Rentenversicherungen dargestellt ist.

Auch die Verträge für die Basis-Rente können beitragsfrei gestellt werden. Es gilt das Gleiche, das oben für die klassischen Rentenversicherungen dargestellt ist.

2. Widerruf oder Widerspruch bei Basis-Rentenverträgen

Möglicherweise steht Ihnen ein Widerrufs- bzw. Widerspruchsrecht zu, so dass Sie darüber Ihren Basis-Rentenvertrag vorzeitig beenden können.

Möglicherweise steht Ihnen ein Widerrufs- bzw. Widerspruchsrecht zu, so dass Sie darüber Ihren Basis-Rentenvertrag vorzeitig beenden können.

Ein Widerrufs- bzw. Widerspruchsrecht liegt dann vor, wenn Sie bei Abschluss des Versicherungsvertrages nicht ordnungsgemäß über das Widerrufsrecht belehrt worden sind. Für die Prüfung der Rechtslage empfiehlt sich eine anwaltliche Beratung.

Fehlt es an der erforderlichen ordnungsgemäßen Widerrufsbelehrung, ist die Widerrufsfrist nicht in Gang gesetzt worden. Dies bedeutet, dass der Widerruf bzw. Widerspruch noch immer erklärt werden kann – auch noch Jahre nach Vertragsschluss.

Im Falle eines Widerrufs bzw. Widerspruchs wird der Vertrag wirtschaftlich rückabgewickelt. Die Versicherung muss Ihnen die geleisteten Beträge erstatten und gezogene Nutzungen herausgeben. Zwar sind von Ihnen die erlangten Steuervorteile zurückzuzahlen. Sie erreichen aber die Möglichkeit, vorzeitig an Ihr eingezahltes Geld zu gelangen. Wegen Ihres zusätzlichen Anspruchs auf Nutzungsersatzes, erhalten Sie möglicherweise noch einen zusätzlichen „Gewinn“. Vgl. hierzu die Ausführungen unter den klassischen Rentenversicherung.

3. Vorzeitige Beendigung durch Geltendmachung von Schadensersatzansprüchen

Bei einem Basis-Rentenvertrag kann zudem die Möglichkeit bestehen, den Vertrag durch die Geltendmachung von Schadensersatzansprüchen vorzeitig zu beenden.

Bei einem Basis-Rentenvertrag kann zudem die Möglichkeit bestehen, den Vertrag durch die Geltendmachung von Schadensersatzansprüchen vorzeitig zu beenden.

Wie oben dargestellt, sind die Basis-Rentenverträge mit erheblichen Nachteilen verbunden. Wenn Sie bei Vertragsabschluss nicht über diese Nachteile aufgeklärt worden sind, steht Ihnen ein Schadensersatzanspruch zu.

Es ist also zu prüfen, ob Sie bei Vertragsabschluss vollständig und richtig über die Nachteile und Risiken aufgeklärt worden sind. Wie wir feststellen, sind die Versicherungsvertreter oder Versicherungsmakler ihren Aufklärungspflichten häufig nicht ausreichend nachgekommen.

Steht Ihnen ein Schadensersatzanspruch zu, führt dies zur vorzeitigen wirtschaftlichen Rückabwicklung des Vertrages. Der Vertrag wird vorzeitig beendet und Sie erhalten die eingezahlten Beiträge zurück. Zwar müssen Sie auch hier erzielte Steuervorteile erstatten. Dennoch stellt dieser Weg eine meist bedarfsgerechte und erfolgreiche Lösung für eine vorzeitige Beendigung der an sich so starren Basis-Rentenverträge dar.

Wichtig: Verjährung beachten

Zu beachten ist, dass mögliche Schadensersatzansprüche wegen einer fehlenden Risikoaufklärung spätesten 10 Jahre nach Vertragsabschluss verjähren.

Die Geltendmachung von Schadensersatzansprüchen bei Basis-Rentenverträgen, die vor dem Jahr 2013 abgeschlossen wurden, ist wegen Verjährung bereits nicht mehr möglich. Hier kommt aber weiterhin eine vorzeitige Beendigung durch die Erklärung des Widerrufs bzw. Widerspruchs in Betracht.

Ausstieg aus einer Rentenversicherung bzw. Lebensversicherung mit unserer anwaltlichen Unterstützung

Die Kanzlei von Ferber | Langer | Rosowski Rechtsanwälte hat sich auf das Thema Rentenversicherungen bzw. Lebensversicherung aus dem Bereich des Versicherungsrechts spezialisiert.

In der Vergangenheit konnten unsere Anwälte mehrfach für unsere Mandanten erfolgreich den vorzeitigen Ausstieg aus ihren Rentenversicherungsverträgen erreichen. Dies gilt sowohl für die klassischen Rentenversicherungen wie auch für Verträge zur „Basis-Rente“ („Rürup-Rente“ und „Riester-Rente“).

Mit einer kostenlosen und unverbindlichen anwaltlichen Ersteinschätzung prüfen wir zunächst Ihre rechtliche Ausgangssituation und die sich daraus ergebenden Handlungsmöglichkeiten. Unserer Beratungsphilosophie entsprechend werden Sie eine rechtlich fundierte, ehrliche Einschätzung Ihrer Erfolgsaussichten erhalten, bei der für uns Ihre Kosten-Nutzen-Abwägung im Vordergrund steht.

Wir werden Sie dabei unterstützen Sie, das Beste aus Ihrem Rentenversicherungsvertrag herauszuholen. Im Idealfall erreichen Sie mit unserer Hilfe nicht nur den vorzeitigen Ausstieg aus Ihrem Vertrag. Gern setzen wir uns mit unserer Expertise dafür ein, dass Sie neben Ihren eingezahlten Beiträgen möglicherweise auch noch einen zusätzlichen wirtschaftlichen Vorteil erhalten.

Bei der komplexen Materie halten wir die frühzeitige Einbindung eines spezialisierten Anwaltes für vorteilhaft.

Unsere aktuellen Fälle aus dem Bereich Altersvorsorge Rentenversicherung:

Urteil des BGH: Widerspruchsbelehrung einer Rentenversicherung der AachenMünchener Lebensversicherung AG (jetzt „Generali“) fehlerhaft

Landgericht Stuttgart verurteilt Versicherungsvermittler wegen Falschberatung zur schadensersatzrechtlichen Rückabwicklung einer Basis-Rentenversicherung

Widerspruch gegen Rentenversicherung „PRIVATE RENTENPOLICE“ der Aachener und Münchener Lebensversicherung AG

Widerruf Basis-Rentenversicherung „TwoTrust Basis“ HDI Lebensversicherung AG

Widerruf Basis-Rente: Gerichte stärken Widerrufsrecht

Riester-Rente: unrechtmäßige Doppelprovision

Ausstieg aus Basisrentenvertrag (Rürup- und Riesterversicherungen) II

Ausstieg aus Basisrentenvertrag (Rürup- und Riester-Versicherungen) I

Unsere Anwälte

Karl-Georg von Ferber

Gründer und Partner der Kanzlei von Ferber | Langer | Rosowski Rechtsanwälte.

Bankrecht, Kapitalanlagerecht, Prospekthaftung, Kapitalmarktrecht, Versicherungsrecht u. a.

Dr. Oliver Rosowski

Partner der Kanzlei und Fachwanwalt für Bank- und Kapitalmarktrecht.

Bankrecht, Kapitalanlagerecht, Prospekthaftung, Kapitalmarktrecht, Versicherungsrecht u.a.

Dr. Tilman Langer

Gründer und Partner der Kanzlei von Ferber | Langer | Rosowski Rechtsanwälte.

Kapitalanlagerecht, Kapitalmarktrecht, Gesellschaftsrecht, Venture Capital u. a.

Ulrike Rosowski

Rechtsanwältin der Kanzlei von Ferber | Langer | Rosowski Rechtsanwälte, Bankkauffrau

Bankrecht, Vertragsrecht, IT-Recht u. a.

Kontosperrung und deren Auswirkungen

Kommt es wegen der IT-Störungen oder wegen eines Cyberangriffes zu einer Kontosperrung, kann der Kontoinhaber im Wege des Online Banking in der Regel nicht mehr über sein Konto verfügen. Werden Überweisungen nicht ausgeführt oder Lastschriften von dem Kreditinstitut nicht eingelöst, so kann das schwerwiegende Auswirkungen für den Bankkunden haben. Dies insbesondere dann, wenn er keine Kenntnis von der Kontosperrung hat. Unverschuldet kann sich der Kunde in einem Mahnprozess befinden, da seine Rechnungen nicht beglichen werden. Negative Schufaeinträge sind nicht selten die Folge. ZUM NEGATIVEN SCHUFAEINTRAG